写在新一轮牛市开启前

离2023年结束还剩2个月的时间,可能不少人已经对今年股市表现不抱有希望了。从去年放开后大家对未来的期许到今年现实的落空,我们难免陷入情绪上的悲观。但越是极端时刻,越是应该逆向投资的时刻。在这个特殊的时点,本期月度策略观察栏目特别分享一篇深度文章,内容整理自进化论资产最新的内部投研交流会,希望能帮助大家在彷徨中理性客观地看待当下。

写在新一轮牛市开启前

站在当下的时点,我们认为从四个维度看,牛市已在启动的前夕,2024年中很有可能就是市场拐点。

01

首先,我们从数据角度论证。

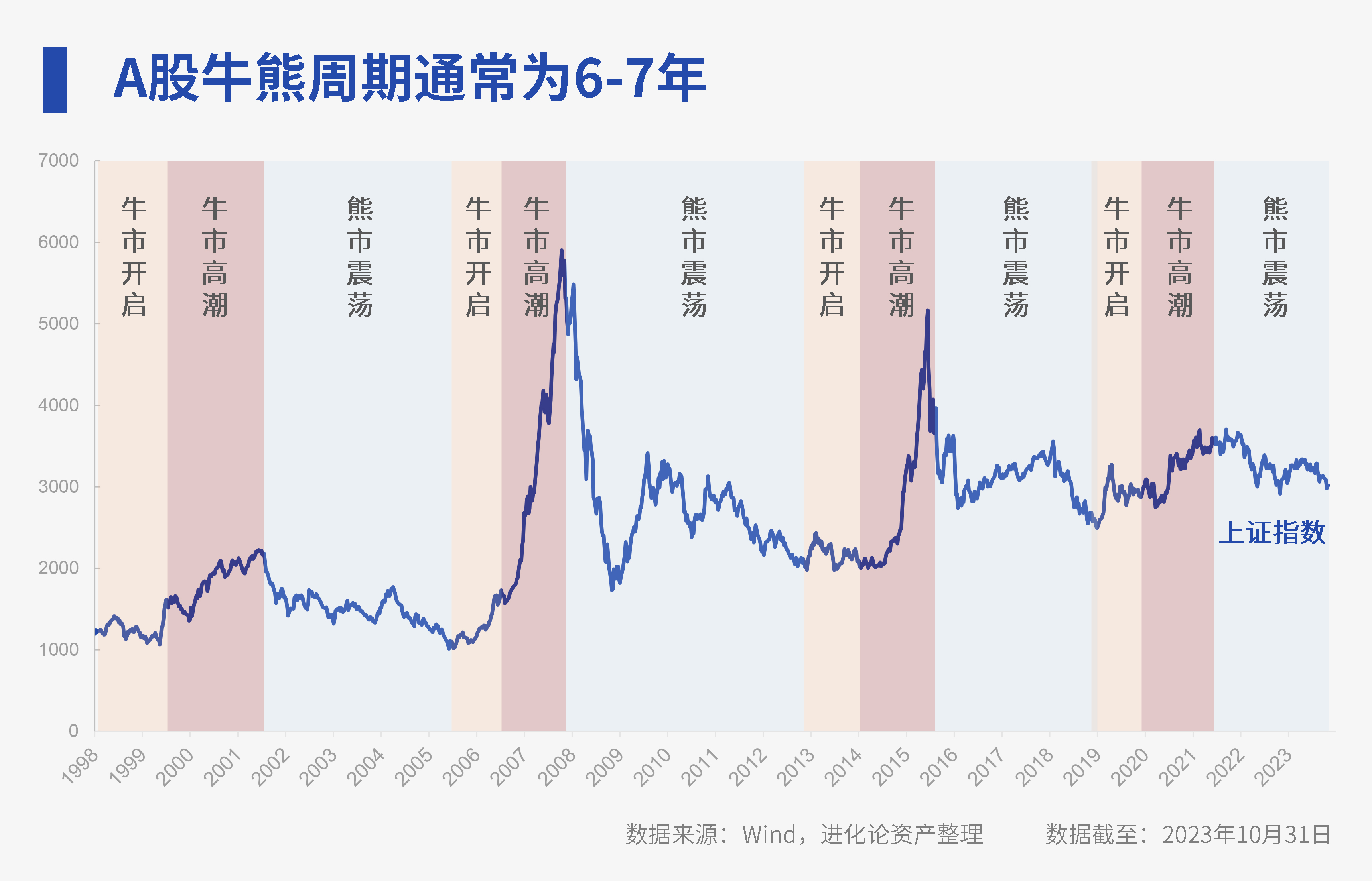

第一,回顾历史上的几次大牛市,分别是2000、2007、2014和2020,可以看出大概六年半到七年之间迎来一波牛市。

但再进一步看,市场是什么时候开始走强的?2000年的牛市是1998年就开始走强了,2007年的牛市是2005年开始走强的,然后2014-2015年的牛市实际上是在2012年年底的时候就开始走强了,再后来到了2020年的牛市是在2019年的时候就开始走强了。

由此可见,市场基本上提前了一年半到两年的时间就开始走强了。所以,如果我们按照这样的周期去推,上一轮牛市是2019-2020年,再加七年大概是2026年,从2026年往前再推一年半到两年的时间,大概就在2024年年中可能会有一个大的转折点。

反过来说,这轮熊市大约是从2021年春节后开始的,到明年年初就已经持续3年了。按照A股七年牛熊周期,已经熊了三年,剩下的三年大概率不会太差。这是从市场周期的角度建立的一个认知。

02

第二,中央财政最新公布的一万亿元国债增发计划是一个很关键的政策信号。

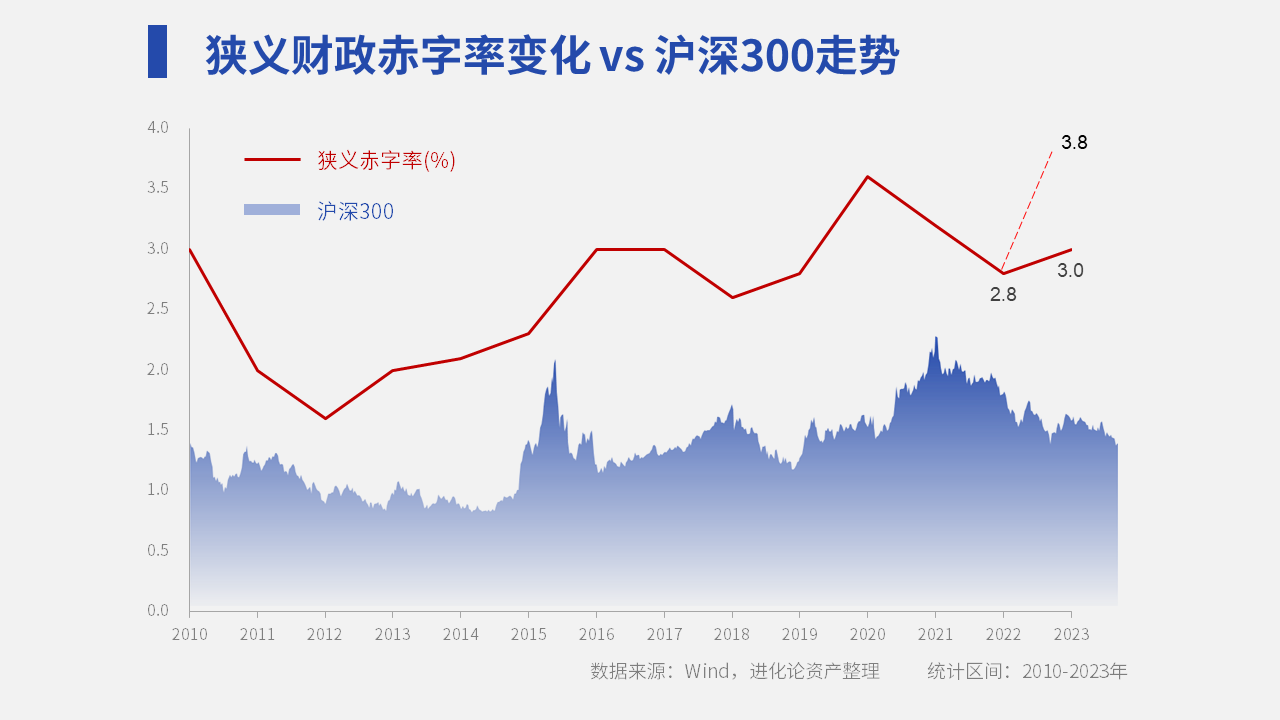

通过复盘历史我们可以看到,2008年金融危机爆发后,股市非常萧条,我们知道当时的“四万亿”计划,财政赤字率从0.6%迅速冲到将近3%,一直到2010年以后才逐渐退出,到2012年降到1.5%左右的水平。在这个过程中,A股市场其实经历了一轮强刺激到刺激不足的过山车。

从2012年到2015年,财政赤字率是一个逐步提高的过程,尤其是2012-2013年财政赤字率从1.6%增加到2.0%,都导致了当时的一波小票行情。2015年财政赤字率又一次提高,很大程度上跟当时股灾救市相关。但到了2016年以后,其实整个市场走得并不是很好,2017年虽然有一个指数行情,但是多数股票其实走得并不好,2018年更是如此。

一直到2019年,市场开始边际恢复,很大一部分原因是财政托住了底,同时外资也进入A股,所以2019年以后整个市场就相对稳定了很多。

到了2020年以后,为什么疫情爆发以后市场反而变得更热了?这里面很重要的一点是我们又做了一次财政刺激。但到了2021年,财政赤字率开始往下走,市场开始走熊。直到今年两会的时候,财政赤字率计划提高到3%左右,但是市场对于这种弱刺激反应不是很明显。

所以从过去这么多年的数据我们可以很明显地看到,A股走势和财政赤字率之间的相关性是非常高的。赤字率上升的比例以及上升的速率,可以看作是股市的晴雨表。

那么现在增发一万亿元国债意味着什么呢?首先,我们要注意狭义赤字率这个数据口径,狭义赤字率即政府工作报告中的赤字率目标,实际上的财政赤字率会更高。这次增发后政府的狭义赤字率将从3%提升到3.8%,意味着除了一万亿新增财政支出以外还会有更多的配套投资出来,有利于进一步扩大总需求。

其次,这是中国历史上第四次年中上调中央财政预算,此前追加赤字的年份为1998年、1999年与2000年,均为特殊时期加大逆周期资金调节。这表明政府有强烈意愿稳定经济,它是一个非常关键的信号,有助于提振信心与预期。

03

接下来,我们再从逻辑角度论证。

其实在股票投资中大家经常会陷入一种思维误区,就是过度关注边际变量,而忽略了系统存量。

近期特斯拉的下跌就是个典型的例子,之前我们跟美国的一些投资者交流的时候就发现,当我们提出特斯拉的财报风险可能会比较大时,他们不以为然,因为他们认为特斯拉真正在意的是全自动驾驶服务(FSD),剩下的东西无关紧要。

但我们不这样看,因为支撑特斯拉市值的实际上是制造业带来的利润,如果忽略了这部分的存量,就会导致一系列的问题。后面我们也看到,特斯拉公布财报后,股价的确出现了大跌。所以我们一直强调,投资要建立系统思维,不能只关注边际变量而忽略存量。

再看看当下的A股市场,近期出台的鼓励分红、收紧IPO和规范减持等一系列监管新规,其实会对整个A股市场产生深远的影响。但为什么市场现在对此视而不见?可能很多人觉得A股就是融资市场,投资者根本赚不到钱。这一方面是情绪上的宣泄,另一方面它只是对当下市场状态的一个描述,更重要的是看它未来将趋向何方,看系统的存量会发生什么变化。

举个例子,当你把一个游泳池的活塞拔了后,你不可能在几秒之内就看到水位快速下降,而是需要一段时间才能感受到水慢慢减少了。同样的,这些新规对市场生态的改善是细水长流,从量变到质变的。一旦市场感受到的时候,这种共振作用就会非常明显。

最近的监管新规一方面鼓励上市公司尤其是国企提高分红比例,另一方面收紧IPO和定增这些融资通道,对于投资者来说实际上就是付出的资本更少了,但获得的回报更多了,有利于投资者账户的积累,因此对市场而言是一件长期利好的事情。这是我们想强调的第三个维度。

04

第四个维度,是从企业基本面的角度看。自2018年中美贸易摩擦以来,中国的制造业整体呈现出供大于求的状态,而美国是供小于求的状态,所以中美经历了截然不同的通胀情况,叠加国内房地产市场的调整和疫情后经济复苏缓慢,很多中国制造业企业ROE已经到了极低的水平,有些甚至面临存亡问题。

但站在当前的时点,我们应该看到中国制造业在经历了一波惨烈的类似供给侧改革的市场出清后,随着各种政策的陆续出台,未来如果企业的ROE持续回升的话,将会为新一轮牛市打下坚实的基础。

结合以上四个维度,我们认为当下是未来5年投资股票市场最有利的时间点。

逆向投资大师约翰·邓普顿曾说:“行情总是在绝望中诞生,在半信半疑中成长,在憧憬中成熟,在希望中毁灭。”对于大多数人而言,“在极度悲观时买入,在极度乐观时卖出”是实现财富大幅增值行之有效的方法。

在2019年年初上一轮行情启动前,我们曾在公众号发表过牛市即将到来的观点,随后市场的演绎也论证了我们的判断。而如今,市场的齿轮再次转到了极度冰点,此刻我们不宜再悲观,而是应该抓住这次宝贵机会布局股票资产。愿新一轮牛市开启时,我们都在场。

风险提示:本内容登载于此仅出于传递信息之目的,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,进化论资产不作任何明确或隐含的声明或保证,且不承担信息传递的任何直接或间接责任。相关信息仅供参考,不构成广告、销售要约,或交易任何证券、基金或投资产品的建议。本内容中引用的任何实体、品牌、商品等不代表进化论资产的投资实例。

版权声明:本内容版权归进化论资产所有,未经进化论资产授权,任何机构和个人请勿以任何形式发表、转载、改编、摘录、引用。如转载使用,请联系进化论资产获取授权,并注明来源及作者、文内保留标题原题以及文章内容完整性,请勿以任何形式曲解原意。